Ce document a été rédigé à partir d'indicateurs fournis par le robot de trading Market-Signals qui étudie les données du marché global. Ce document détaille l'évolution des stratégies proposées par le robot et donne les tendances d'une sélection d'ETFs, qui suivent les principaux marchés mondiaux, pour octobre 2022. Les stratégies ne détiennent que des positions acheteuses (positions longues). Aucun effet de levier n'est utilisé. Ce document est uniquement destiné à des fins d'information et ne doit pas être considéré comme un conseil en investissement.

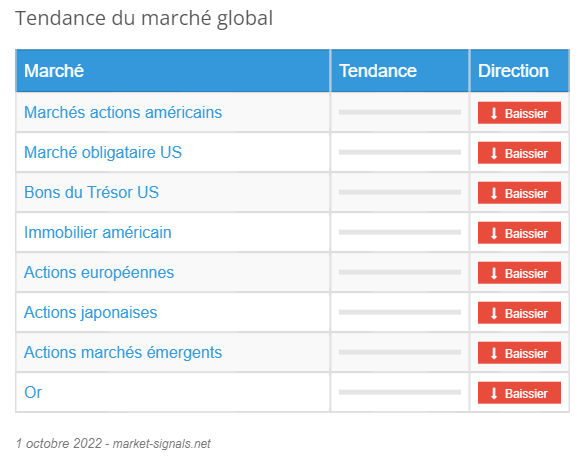

Tendance du marché global

Portefeuilles

Portefeuille US Growth

L

e portefeuille US Growth régresse de 0,49 % en septembre. Nous constatons une tendance à la baisse sur le marché actions américain, nous présumons un environnement de marché Sans-Risque et le portefeuille est alloué à un ETF d'obligations du Trésor américain de 20 ans et plus (TLT). L'allocation d'actifs reste la même ce mois-ci. Le degré de risque de la stratégie pour ce mois-ci est faible avec un Risk Score inchangé de 0 sur 10.

La performance sur une période d'un an de cette stratégie est de -8,40 %. Depuis l'ouverture du portefeuille sur eToro en novembre 2019, la stratégie a réalisé une performance de 66,82 %, en comparaison, l'actif de référence (S&P 500) a progressé de 23,54 %. La stratégie a subi une perte maximale de 16,46 % depuis l'ouverture du portefeuille sur eToro, en comparaison de l'actif de référence (S&P 500) qui a perdu de 23,91 % au maximum.

Cette stratégie capture la croissance du marché boursier américain pour les investisseurs à long terme qui souhaitent des rendements élevés.

Depuis l'ouverture chez eToro

Perte maximale

Depuis l'ouverture chez eToro

Portefeuille: -16,46 %

S&P 500: -23,91 %

- Portefeuille sur eToro

Portefeuille US Balanced

L

e portefeuille US Balanced est resté stable en septembre. La stratégie combine une allocation en obligations américaines (30%) avec le portefeuille US Growth (70%). La tendance sur le marché des obligations US pour octobre est baissière. Le Tracker sélectionné dans la partie obligataire pour ce mois-ci est IEF. L'allocation d'actifs ne change pas en octobre. Le portefeuille est alloué en cash à 100%. Le degré de risque de la stratégie pour octobre est faible avec un Risk Score stable de 0 sur 10.

La performance sur une période d'un an de ce portefeuille est de -5,10 %.

Cette stratégie offre une allocation équilibrée d'actions et d'obligations aux investisseurs qui souhaitent une exposition au marché américain avec des risques limités.

Portefeuille Global Conservative

L

e portefeuille Global Conservative est resté stable en septembre. La stratégie combine une stratégie d'allocation d'actifs protectrice multi-marchés (portefeuille Global Stable 70%) avec une stratégie investie sur le marché boursier américain (portefeuille US Growth 30%). L'allocation d'actifs reste la même ce mois-ci. Le portefeuille est alloué en cash à 100%. Le niveau de risque de la stratégie pour octobre est faible avec un Risk Score constant de 0 sur 10.

L'évolution de la performance de ce portefeuille sur 1 an est de -4,22 %.

Cette stratégie offre une large diversification géographique aux investisseurs qui souhaitent une exposition internationale.

Portefeuille Global Stable

L

e portefeuille Global Stable est resté stable le mois dernier. La tendance du marché global pour octobre est négative. En analysant un univers multi-marché diversifié de 12 ETFs (actions, obligations, or, immobilier, marchés internationaux et émergents ...), nous observons que 0 titres seulement présentent une évolution positive. Notre modèle alloue 0 % aux actifs À-Risque et 100 % aux actifs Sans-Risque. L'allocation d'actifs reste la même ce mois-ci. L'allocation du portefeuille est en cash à 100%. Le degré de risque de la stratégie pour octobre est faible avec un Risk Score inchangé de 0 sur 10.

La performance glissante de cette stratégie sur 1 an est de -3,43 %.

C'est la stratégie la plus sûre, celle qui présente la volatilité la plus faible et la perte maximale la moins élevée des 4 proposées, ce qui en fait une alternative à un dépôt à terme d'un an.

Tendances des ETF

EEM iShares MSCI Emerging Markets ETF

- Actions marchés émergents

Le Tracker EEM, qui mesure l'indice MSCI Emerging Markets, régresse fortement de 11,54 % en septembre. La performance glissante de ce titre sur 1 an est de -32 %. La tendance pour octobre est négative. Le degré de risque de ce titre pour octobre est élevé avec un Risk Score en progression de 7 sur 10.

VNQ Vanguard Real Estate ETF

- Immobilier américain

Le Tracker VNQ de Vanguard, qui mesure les REIT et autres investissements liés à l'immobilier aux USA, régresse fortement de 13,80 % en septembre. La performance sur une période d'un an de ce Fonds négocié en bourse est de -20,79 %. La tendance pour octobre est négative. Le degré de risque de ce Fonds négocié en bourse pour octobre est élevé avec un Risk Score en progression de 9 sur 10.

VGK Vanguard FTSE Europe ETF

- Actions européennes

Le Tracker VGK, qui mesure un indice de valeurs européennes, régresse fortement de 10,07 % en septembre. La performance sur une période d'un an de ce titre est de -29,23 %. La tendance pour octobre est négative. Le degré de risque de ce titre pour octobre est élevé avec un Risk Score en croissance de 9 sur 10.

TLT iShares 20+ Year Treasury Bond ETF

- Bons du Trésor américain à long terme

L'ETF TLT, qui réplique des obligations d’Etat US à long terme, recule nettement de 8,43 % en septembre. L'évolution de la performance de ce titre sur 1 an est de -29,17 %. La tendance pour octobre est à la baisse. Le degré de risque de ce titre pour octobre est moyen avec un Risk Score constant de 5 sur 10. Ce titre est investi dans la stratégie US Growth en octobre.

EWJ iShares MSCI JAPAN ETF

- Actions japonaises

L'ETF EWJ, qui mesure les performances des plus grandes entreprises nippones, se replie vivement de 8,84 % en septembre. La performance glissante de ce titre sur 1 an est de -31,43 %. La tendance pour octobre est négative. Le niveau de risque de ce titre pour octobre est moyen avec un Risk Score en progression de 5 sur 10.

EFA iShares MSCI EAFE ETF

- Actions européennes, australiennes et d'Extrême-Orient

L'ETF EFA, qui suit les performances d'un large éventail d'entreprises en Europe, en Australie et en Extrême-Orient, cède fortement 9,22 % en septembre. L'évolution de la performance de ce titre sur 1 an est de -28,21 %. La tendance pour octobre est baissière. Le niveau de risque de ce titre pour octobre est élevé avec un Risk Score en progression de 8 sur 10.

QQQ Invesco QQQ

- Nasdaq 100

L'ETF QQQ, qui suit les 100 plus grandes entreprises US du secteur non financier , cède fortement 10,70 % en septembre. La performance sur une période d'un an de ce Tracker est de -25,21 %. La tendance pour octobre est baissière. Le niveau de risque de ce Tracker pour octobre est élevé avec un Risk Score en progression de 7 sur 10.

LQD iShares iBoxx $ Investment Grade Corporate Bond

- Obligations de sociétés américaines

L'ETF LQD, qui mesure un large éventail d'obligations d'entreprises américaines, régresse fortement de 6,24 % en septembre. La performance sur une période d'un an de ce titre est de -23,31 %. La tendance pour octobre est à la baisse. Le degré de risque de ce titre pour octobre est élevé avec un Risk Score en croissance de 7 sur 10.

IEF iShares 7-10 Year Treasury Bond ETF

- Titres du Trésor US à moyen terme

L'ETF IEF, qui cherche à suivre un indice composé d'obligations du Trésor américain à moyen terme, recule nettement de 4,90 % le mois dernier. La variation de cet ETF sur une période d'un an est de -17,39 %. La tendance pour ce mois-ci est baissière. Le niveau de risque de cet ETF pour ce mois-ci est élevé avec un Risk Score en augmentation de 7 sur 10.

SPY SPDR S&P 500 ETF

- S&P 500

Le Fonds négocié en bourse SPY, qui réplique les 500 plus grandes entreprises américaines, recule nettement de 9,62 % le mois dernier. La variation de cet ETF sur une période d'un an est de -16,78 %. La tendance pour ce mois-ci est baissière. Le degré de risque de cet ETF pour ce mois-ci est élevé avec un Risk Score en augmentation de 8 sur 10.

BND Vanguard Total Bond Market ETF

- Total marché obligataire US

L'ETF BND, qui réplique une grande variété d'obligations d'État et d'entreprises aux USA, recule nettement de 4,38 % le mois dernier. La variation de cet ETF sur une période d'un an est de -16,47 %. La tendance pour octobre est à la baisse. Le degré de risque de cet ETF pour octobre est élevé avec un Risk Score en croissance de 7 sur 10.

GLD SPDR Gold

- Or

Le Tracker GLD de SPDR, qui mesure la performance du prix du lingot d'or, recule de 2,89 % en septembre. La performance glissante de cet ETF sur 1 an est de -6,10 %. La tendance pour octobre est à la baisse. Le niveau de risque de cet ETF pour octobre est moyen avec un Risk Score en croissance de 4 sur 10.

IWM iShares Russell 2000 ETF

- Petites capitalisations US

L'ETF IWM, qui cherche à suivre un indice composé d'actions américaines de petite capitalisation, se replie vivement de 10,13 % en septembre. La variation de ce titre sur une période d'un an est de -24,77 %. La tendance pour octobre est négative. Le niveau de risque de ce titre pour octobre est élevé avec un Risk Score en croissance de 7 sur 10.

MDY SPDR S&P Midcap 400

- Midcap 400

L'ETF MDY, qui mesure 400 actions de moyenne capitalisation aux USA, se replie vivement de 9,55 % le mois dernier. La performance glissante de cet ETF sur 1 an est de -16,46 %. La tendance pour ce mois-ci est baissière. Le niveau de risque de cet ETF pour ce mois-ci est élevé avec un Risk Score en augmentation de 8 sur 10.

JNK SPDR Bloomberg High Yield Bond

- Obligations à haut rendement

L'ETF JNK, qui réplique des titres américains à haut rendement, recule nettement de 4,40 % le mois dernier. L'évolution de la performance de cet ETF sur 1 an est de -20,18 %. La tendance pour octobre est à la baisse. Le degré de risque de cet ETF pour octobre est élevé avec un Risk Score en augmentation de 7 sur 10.

Avertissement

Cette communication est uniquement destinée à des fins d'information et d'éducation et ne doit pas être considérée comme un conseil en investissement,

une recommandation personnelle, une offre ou une sollicitation d'achat ou de vente d'instruments financiers.

Natevia n'assume aucune responsabilité quant à l'exactitude ou l'exhaustivité du contenu de cette publication,

qui a été préparée en utilisant des informations disponibles publiquement.

Les performances passées ne sont pas indicatives des résultats futurs.